QUADRO RT – Plusvalenze di natura finanziaria

Il Quadro RT costituisce un componente essenziale del Modello Redditi PF, ed è finalizzato a fornire una dichiarazione accurata delle plusvalenze percepite durante l’anno fiscale, derivanti da transazioni finanziarie.

Nel contesto del Modello Redditi PF, il Quadro RT richiede la dichiarazione delle plusvalenze e delle minusvalenze di natura finanziaria risultanti dalla cessione di partecipazioni, sia qualificate che non qualificate, conformemente all’articolo 67, comma 1, lettere da c)-bis a c)-quinquies del TUIR.

Il regime di dichiarazione relativo alle plusvalenze e alle minusvalenze di natura finanziaria è caratterizzato dalla tassazione nel contesto della dichiarazione dei redditi diversi di natura finanziaria. Le attuali disposizioni fiscali per la tassazione delle plusvalenze e minusvalenze finanziarie differenziano il trattamento fiscale per le persone fisiche non impegnate in attività imprenditoriali, in base al fatto che le plusvalenze siano soggette a un’imposta sostitutiva (al 20% o al 26%) o contribuiscano (totalmente o parzialmente) al reddito complessivo.

Chi Deve Compilare il Quadro RT

Il Quadro RT deve essere compilato da persone fisiche per tutte le entrate derivanti da operazioni finanziarie, a condizione che tali entrate siano generate al di fuori delle attività imprenditoriali. Al momento della compilazione del Quadro, è essenziale inserire i dati riepilogativi delle operazioni finanziarie realizzate nell’anno. Pertanto, è importante che il contribuente conservi documentazione adeguata per confermare le informazioni fornite nel Modello Redditi PF.

Chi normalmente presenta il Modello 730 non troverà il Quadro RT incluso in esso. Pertanto, coloro che ricevono queste tipologie di reddito devono compilare il Modello Redditi PF oppure possono optare per l’integrazione successiva del Modello 730 con il Quadro RT del Modello Redditi PF.

Come Compilare il Quadro RT

Il Quadro RT va compilato con informazioni specifiche relative alle plusvalenze o minusvalenze registrate nel corso dell’anno. Questa sezione della dichiarazione dei redditi è suddivisa in diverse parti, ciascuna dedicata a tipi specifici di informazioni da inserire. Ecco una panoramica generale su come completare il Quadro RT:

- Sezione I: Plusvalenze soggette a un’imposta sostitutiva del 20% – In questa sezione, è necessario dichiarare le plusvalenze e i redditi diversi di natura finanziaria realizzati dal 1° gennaio 2012 al 30 giugno 2014, soggetti a un’imposta sostitutiva del 20%. Questa categoria comprende la cessione a titolo oneroso di partecipazioni non qualificate, la cessione a titolo oneroso o il rimborso di titoli non partecipativi come obbligazioni e titoli di Stato, contratti derivati in cessione a titolo oneroso e crediti pecuniari non rappresentati da titoli.

- Sezione II: Questa Sezione deve essere compilata dalle persone fisiche residenti in Italia per dichiarare le plusvalenze e gli altri redditi diversi di

natura finanziaria indicati nell’art. 67, comma 1, lettere da c-bis) a c-quinquies), del TUIR, realizzate a decorrere dal 1° luglio 2014, per

le quali è dovuta l’imposta sostitutiva nella misura del 26%. - Sezione III: Plusvalenze derivanti dalla cessione di partecipazioni qualificate.

- Sezione IV: Plusvalenze derivanti dalla cessione di partecipazioni in imprese o enti residenti localizzati in Stati o territori con un regime fiscale privilegiato, e dalla cessione di quote di partecipazioni in OICR immobiliari di diritto estero non conformi alla direttiva 2011/61/UE, gestite da soggetti non sottoposti a forme di vigilanza.

- Sezione V: Minusvalenze non compensate nell’anno – In questa sezione, si devono dichiarare le minusvalenze residue che non sono state ancora compensate.

- Sezione VI: Riepilogo Importi a Credito – Qui vanno inseriti i residui d’imposta sostitutiva risultanti da dichiarazioni precedenti, l’eccedenza compensata e, se del caso, il credito residuo.

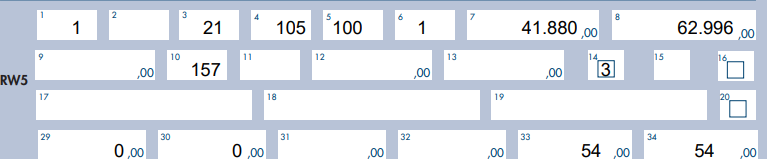

Come leggere un quadro RT compilato?

La sezione II-A è utilizzata per il calcolo dell’imposta sostitutiva sulle plusvalenze e altri redditi diversi derivanti da

partecipazioni non qualificate e dal 1 gennaio 2018 le partecipazioni e da titoli non partecipativi, certificati, valute, metalli preziosi, crediti

pecuniari e altri strumenti finanziari, i cui corrispettivi siano stati percepiti nel corso del presente periodo d’imposta con riferimento a

plusvalenze e altri redditi diversi di natura finanziaria realizzati a decorrere dal 1° luglio 2014. In particolare:

In RT21 è indicato il totale dei corrispettivi derivanti dalla cessione di partecipazioni non qualificate, dalla cessione o rimborso di

titoli, valute, metalli preziosi, nonché differenziali positivi e altri proventi.

in RT22 colonna 3 è indicato l’importo complessivo del costo fiscalmente riconosciuto dei titoli, valute, metalli preziosi o rapporti,

o del costo rideterminato.

In RT23, colonna 2, è indicata la differenza tra corrispettivie costi, se positivo.

Se il risultato è negativo riportare tale importo nella colonna 1.

In RT24, vanno riportato, se utilizzate per compensare le plsuavalenze, le minusvalenze indicate nel rigo RT93 del quadro RT del Modello Redditi precedente.

in RT25, colonna 2, devono essere indicate, se utilizzate, le eccedenze di minusvalenze certificate dagli intermediari in regime dichiarativo

In RT26, è indicato il risultato della differenza tra il positivo del rigo RT23 e le minusvalenze pregresse.

in RT27, è indicato l’imposta sostitutiva, pari al 26 per cento dell’importo di rigo RT26.

In RT29, è indicato l’imposta sostitutivo dovuta.

Spesso accade che il totale dei corrispettivi e dei costi risulta molto più elevato rispetto al valore del conto. Questo è normale poiché lo stesso capitale può essere stato utilizzato per più operazioni di acquisto/vendita.

La sezione II-B deve essere compilata per dichiarare le plusvalenze e gli altri proventi da cripto-attività, non inferiori complessivamente a 2.000 euro nel

periodo d’imposta, di cui all’art. 67, comma 1, lett. c-sexies), del TUIR, realizzate a decorrere dal 1° gennaio 2023, per le quali è dovuta

l’imposta sostitutiva nella misura del 26 per cento per l’intero ammontare se superiore ai 2000 euro. Se le minusvalenze sono superiori alle plusvalenze, per un importo superiore a 2.000 euro, l’eccedenza è riportata in deduzione integralmente dall’ammontare delle plusvalenze dei periodi successivi, ma non oltre il quarto, a condizione che sia indicata nella dichiarazione dei redditi

relativa al periodo di imposta nel quale le minusvalenze sono state realizzate. In particolare:

Nel rigo RT31, indicare il totale dei corrispettivi percepiti ovvero il valore normale (in caso di permuta) realizzati mediante rimborso o

cessione a titolo oneroso, permuta o detenzione di cripto-attività.

La casella di colonna 1 del rigo RT32 va barrata nel caso in cui il contribuente si sia avvalso dell’opzione per la rideterminazione del valore di

ciascuna cripto-attività posseduta alla data del 1° gennaio 2023 ai sensi dell’art. 1, commi da 133 a 135, della legge n. 197 del 2022.

Nel rigo RT32, colonna 2, indicare l’importo complessivo del costo o del valore di acquisto delle cripto-attività, o del costo

rideterminato.

Nel rigo RT33, colonna 2, indicare la differenza tra corrispettivi e costi, se positiva. Tale

differenza deve essere non inferiore a 2.000 euro.

Se il risultato è negativo per un importo superiore a 2.000 euro riportare tale importo nella colonna 1

Nel rigo RT34, vanno indicate le minusvalenze degli anni precedenti da portare in compensazione con le plusvalenze indicate nella

presente sezione.

Nel rigo RT36, è indicato il risultato della differenza tra il positivo del rigo RT33 e le minusvalenze pregresse da cripto-attività.

Nel rigo RT37 indicare l’imposta sostitutiva, pari al 26 per cento dell’importo di rigo RT36.

Nel rigo RT39 indicare l’ammontare dell’imposta sostitutiva dovuta.

Perché non compilare da solo il quadro RT?

La compilazione autonoma della dichiarazione dei redditi può risultare complessa e rischiosa, con il potenziale di commettere errori che possono essere costosi. Compilare da soli il quadro RT significa di rischiare di pagare più imposte, oppure di pagarne meno e rischiare quindi sanzioni.

Affidarsi a Professionisti è la chiave per una gestione fiscale accurata ed efficiente.