Prima lezione di fiscalità sui conti trading

Com’è possibile avere un minor impatto fiscale del proprio conto trading quando si hanno plusvalenze?

Apriamo la nostra rubrica di strategie fiscali che permettono di ottimizzare la tassazione. E’ davvero possibile pagare meno tasse? Quali sono le strategie che mi consentono di versare meno imposte?

In quest’articolo e nei prossimi otto risponderemo a queste domande. Al termine della nostra guida fiscale conoscerete tutte le informazioni utili per ottimizzare la tassazione del vostro conto trading.

Siamo soliti valutare le performance di portafoglio in base alle posizioni chiuse in profitto, ma in realtà adottando le nostre guide si può migliorare la performance del nostro conto trading riducendo l’impatto fiscale e in alcuni casi azzerarlo.

IL REGIME DICHIARATIVO

Le strategie riportate sono applicabili al solo Regime Dichiarativo, ovvero quel regime dove è il contribuente a dover calcolare le imposte e riportare i risultati nella sua dichiarazione dei redditi.

Negli articoli precedenti abbiamo visto come il regime dichiarativo sia realmente più vantaggioso del regime amministrato. Se ti sei perso questo articolo vedi subito i vari vantaggi del regime dichiarativo.

Innanzitutto il Regime Dichiarativo permette di ricevere i PROFITTI LORDI e di pagare le imposte solo l’anno successivo (entro il 30/06). Questo processo permette al trader di reinvestire interamente i profitti e di avere più marginalità sul conto e dunque più leva finanziaria.

Aprendo un conto con sede in Italia di default il regime scelto sarà quello amministrato (con possibilità di optare per il dichiarativo, solo su richiesta e se l’istituto lo permette).

Il Regime Dichiarativo invece è valido per TUTTI I BROKER con sede all’ESTERO, che spesso offrono commissioni nettamente inferiori, nonché la possibilità di investire in più strumenti finanziari attraverso piattaforme efficienti. Ricordiamo inoltre che investendo all’estero si può diversificare il rischio paese.

Oltre a questi vantaggi che permettono di avere una migliore performance di portafoglio vi sono almeno 8 strategie fiscali, assolutamente legali che permettono al trader di risparmiare.

Tasse Trading propone 8 strategie fiscali che permettono al trader di ottimizzare la tassazione e di ridurre l’impatto fiscale del tuo conto trading!

Prima di spiegare la strategia è opportuno chiarire 4 concetti fondamentali:

- Le imposte si pagano sulle plusvalenze realizzate al netto delle minusvalenze realizzate.

- Per realizzare una plusvalenza o una minusvalenza è necessario chiudere una posizione aperta.

- In regime dichiarativo i conteggi vengono effettuati dal 01.01 al 31.12

- Per ottimizzare la tassazione è opportuno valutare la propria situazione del portafoglio prima della fine dell’anno.

In questa prima lezione di ottimizzazione fiscale vediamo come

BILANCIARE LE PLUSVALENZE

Se prima della fine dell’anno

Il portafoglio è in PLUSVALENZA (realizzata)

e si hanno POSIZIONI APERTE CON MINUSVALENZE NON REALIZZATE

Potrebbe essere conveniente CHIUDERE queste MINUSVALENZE LATENTI

Se desiderato si potranno poi riaprire subito le posizioni chiuse ripartendo da un costo di carico minore.

Come bilanciare le plusvalenze di un conto trading?

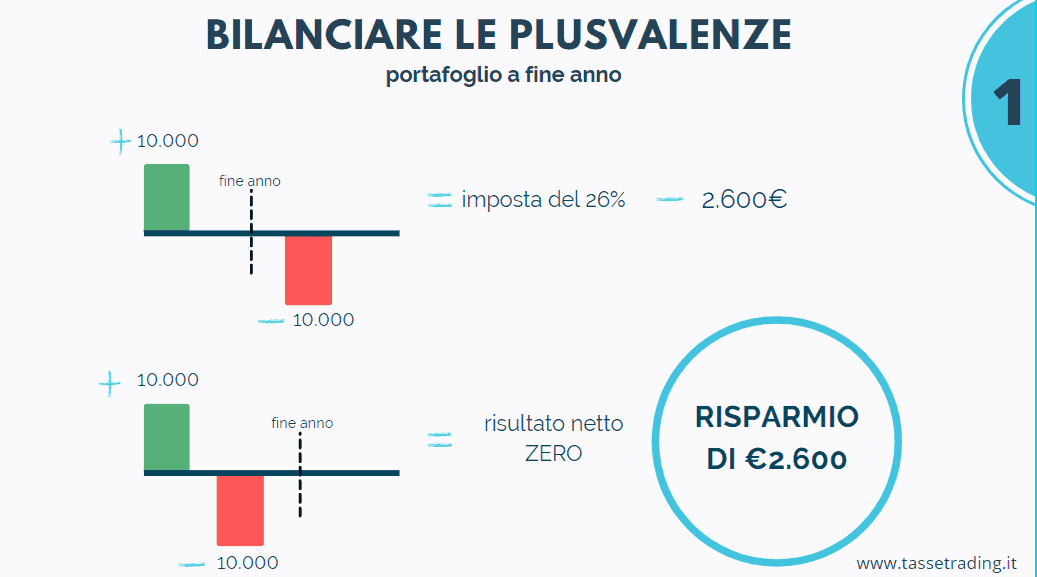

Nell’esempio vediamo un portafoglio, per esempio di un conto AvaOptions alla fine dell’anno (prima del 31 dicembre).

Primo grafico → Plusvalenze realizzate: +10.000 → Minusvalenze non realizzate (non chiuse): -10.000 Senza effettuare altre operazioni pagherò le imposte su €10.000, ovvero €2.600 (26%). A gennaio il mio portafoglio sarà in minusvalenza di €10.000 e avrò guadagnato l'anno precedente €10.000 ma pagato imposte per €2.600. Secondo grafico (adottando la strategia fiscale) → Plusvalenze realizzate: +10.000 → Minusvalenze non realizzate (non chiuse): -10.000 Chiudendo queste perdite per €10.000 potrò compensare le plusvalenze AZZERANDO LA TASSAZIONE. Il mio risultato netto sarà zero e avrà RISPARMIATO €2.600. Inoltre, una volta chiuse potrò poi riaprirle subito dopo ad un prezzo di carico minore. Si tratta di analizzare prima della fine dell'anno la propria situazione finanziaria e cercare di ottimizzare la tassazione. Questo piccolo trucchetto mi permetterà un risparmio di €2.600.

Hai dubbi a riguardo?

Seguici sui nostri social per rimanere sempre aggiornato alle strategie fiscali, alle scadenze e a mondo della fiscalità dei conti trading:

Youtube: iscriviti al nostro canale

Instagram: segui la nostra pagina

Facebook: segui la nostra pagina

*I contenuti della presente pagina non costituiscono consulenza fiscale e i contenuti non possono sostituire la consulenza individuale di esperti per i singoli casi concreti